現金がなくて困っているとき、スマホを使ってアプリでいますぐお金を借りられたら、お店へ直接行く必要もないから、非常に便利ですよね。

お金借りるアプリの中には、即日融資にも対応したプロミス「アプリローン」やチャージ機能のある「SMBCモビットの公式アプリ」など様々な種類があります。

融資にかかる時間が早いアプリから順に、少額融資も可能なお金借りるアプリのおすすめ27選を種類別に厳選しました。

スマホ1つさえあれば、申し込みから返済まで完結できるので、どこにいても借り入れ可能です。

本記事では、スマホを使った少額融資や後払いの対応ができるお金借りるアプリとはどのようなものなのか、審査なしでもお金を借りられるのかを詳しく解説しています。

「今すぐお金が必要なら消費者金融のアプリ」など、目的や希望に合った最適なお金借りるアプリが見つかります。

少額融資や即日融資もできる、おすすめのお金借りるアプリは次のとおりです。

プロミス

→スマホ1台で申し込みからすべて完結!最短3分で借りられる

アイフル

→郵送物がないから周囲からバレにくい!

SMBCモビット

→LINE Payへ即時チャージできる!Vポイントも貯まって利用できる

お金借りるアプリは、ゲームアプリのようにインストールするだけで利用できるわけではありません。

また、一見便利そうに感じても、注意が必要なアプリも存在します。

危険なアプリを使わず、安全で自分に最適なお金を借りる方法を見つけましょう。

お金借りるアプリ21選!即日融資にも対応している少額融資アプリは消費者金融がおすすめ

お金を借りるアプリについてここまでおおまかに解説してきましたが、ここではさらにアプリごとの特徴や使い方を紹介します。

今すぐアプリで簡単に借りたいなら、消費者金融のアプリがおすすめです。

消費者金融スマホアプリのおすすめは、即日融資に対応していて最短3分※1で借りられる大手消費者金融のプロミスです。

| アプリ | 融資時間 | ポイント | スマホATM |

|---|---|---|---|

| プロミス | 最短3分※1 | 土日や夜間でも最短10秒で振り込み! | ◯ |

| アイフル | 最短18分※1 | 勤務先への電話連絡が原則なし! | ◯ |

| SMBCモビット | 最短15分※3 | LINE Payへチャージ可能でVポイントが貯まる利用できる! | ◯ |

| アコム | 最短20分※1 | 楽天銀行への振り込みは24時間いつでも最短1分で可能! | ◯ |

| レイク | 最短25分※2 ※セブン銀行のみ |

土日、夜間でも即日振込可能 | ◯ |

注釈

※1 申し込みの時間帯によっては当日融資が出来かねる場合がございます

※2 Webで最短25分融資も可能です。21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認を含む)で当日中の振込可能。

※2 一部の金融機関とメンテナンス時間等を除く。

※3 申し込みの時間帯、曜日によっては翌日以降の取扱いになる場合も有り。

ここでは消費者金融のアプリだけでなく、少額融資や後払いにも対応しているお金を借りるアプリについて、1つずつ詳しく説明していくので、自分に合ったアプリを見つけましょう。

プロミス専用のアプリローンはスマホ1台で完結して最短10秒で振り込まれる

| アプリのタイプ | 消費者金融 |

|---|---|

| 年齢制限 | 18歳以上74歳以下 |

| 審査 | あり |

| 金利 | 4.5%~17.8% |

| 無利息期間 | 初回利用の翌日から30日間 ※メールアドレスの登録とWeb明細利用の登録が必要です。 |

| スマホATM対応 | セブン銀行ATM、ローソン銀行ATMで利用可能 |

プロミスの専用アプリ「スマホローン」なら申し込みから契約、利用まですべての手続きがスマホ1台で完結します。

特に、アプリだと申し込み時に自動入力機能が使えたり、簡単に本人確認書類の提出ができたりと、融資が初めての人でも手続きがスムーズです。

アプリは生体認証にも対応しているため、ログインの手間が省けるだけでなくセキュリティ面でも安心できます。

振込融資では、全国おおよそ200の金融機関で、土日や夜間でも依頼から最短10秒で振り込みされるため、お金に困ったときにいつでも頼りになる存在です。

無利息期間は契約した翌日からではなく、初めて融資を受けた翌日からのため、万が一に備えておきたい人にもおすすめです。

アイフルはアプリの操作が簡単で郵送物もないからバレずにお金を借りられる

| アプリのタイプ | 消費者金融 |

|---|---|

| 年齢制限 | 満20歳以上69歳まで |

| 審査 | あり |

| 金利 | 3.0%~18.0% |

| 無利息期間 | 契約翌日から30日間 |

| スマホATM対応 | セブン銀行ATM、ローソン銀行ATMで利用可能 |

アイフルでは、審査において原則勤務先に電話連絡がなく、Web完結申込では郵送物もなく利用できます。

専用アプリはアイコンを着せ替えられるため、ホーム画面を覗かれてもお金を借りるアプリだと分かりにくいデザインにできます。

ログインした後の画面はひと目で利用状況が分かるので、直感的に操作できるボタン配置になっており、細かい操作が苦手な人でも利用しやすいです。

申し込みから融資まで最短18分という早さも魅力的で、急ぎの人は申込後にフリーコールに電話をすれば優先して審査が進められます。

土日でなるべく早く融資を受けたい人や、とにかくプライバシーを重視している人におすすめのアプリです。

スマホATMや振込ならカードがなくても、深夜でも借り入れ可能なため、周りの目を気にする必要もありません。

SMBCモビットはLINE Payに借入金のチャージが可能でキャッシュレス派におすすめ

| アプリのタイプ | 消費者金融 |

|---|---|

| 年齢制限 | 満20歳~74歳 ※収入が年金のみの方はお申込いただけません。 |

| 審査 | あり |

| 金利 | 3.0%~18.0% |

| 無利息期間 | なし |

| スマホATM取引対応 | セブン銀行、ローソン銀行ATMで利用可能 |

SMBCモビットは借入金をLINE Payに直接チャージできるので、キャッシュレス派の人におすすめです。

銀行振込の場合はクレジットカードや公共料金への引き落としには便利ですが、電子マネーへチャージするには一手間かかってしまいます。

しかしSMBCモビットだと、そのような手間もありません。

LINE Payは割り勘機能もあるので、知り合いなどと飲食代を支払うときにも活躍します。

セブン銀行とローソン銀行ATMでスマホ取引が可能で、急に現金が必要なときも安心です。

無利息期間はないものの、スマホでの使いやすさは大手消費者金融の中でも頭一つ抜けているアプリです。

アコムはスマホアプリmyacから申し込めば最短20分で融資が可能

| アプリのタイプ | 消費者金融 |

|---|---|

| 年齢制限 | 20歳以上72歳以下 |

| 審査 | あり |

| 金利 | 3.0%~18.0% |

| 無利息期間 | 最大30日間 |

| スマホATM対応 | セブン銀行ATMで利用可能 |

アコムは、申し込みから最短20分で融資を受けられるスピード感が魅力です。

新規利用者数はトップで、初めてのカードローンとして多くの人に選ばれている消費者金融です。

※2023年3月期(2022年4月~2023年3月)での消費者向無担保貸付/消費者金融業態において(同社調べ)

公式スマホアプリの「myac」を使えば、申し込みから借り入れ、返済までアプリだけで手続きができます。

スマホATMはセブン銀行やローソン銀行、E-net、三菱UFJ銀行などがあるため、必要なときにすぐ現金の調達が可能です。

アプリは生体認証で簡単にログインできて、見やすい画面で利用状況も直感的に分かります。

アコムのアプリは、お金をスマホで借りたい人にぴったりです。

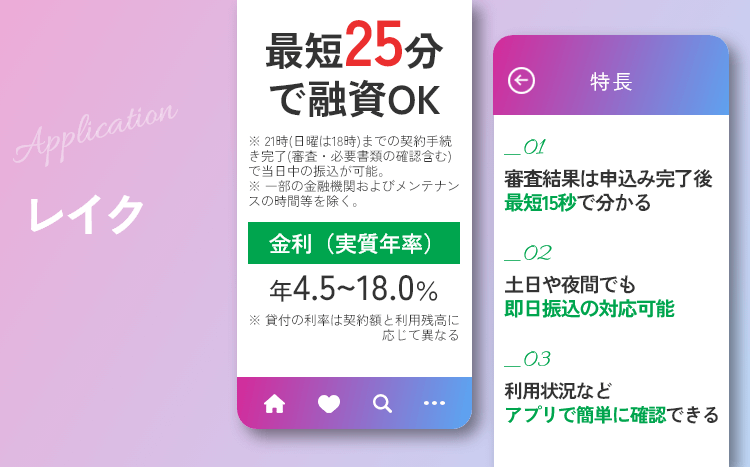

レイクは借入金の利息を抑えて借りたい人におすすめのアプリ

| アプリのタイプ | 消費者金融 |

|---|---|

| 年齢制限 | 満20歳以上70歳まで |

| 審査 | あり |

| 金利 | 4.5%~18.0% |

| 無利息期間 | 契約翌日から60日間(Web申込限定)または5万円まで180日間※ |

| スマホATM対応 | セブン銀行ATMで利用可能 |

レイクは無利息期間の長さが大手消費者金融の中では特に長いため、借入金の利息を抑えて借りたい人におすすめです。

特に少ない金額の利用しか検討していない場合、5万円を超えなければ180日間は何度借りても無利息のため、お得に利用できます。

レイクの専用アプリ「レイクアプリ」では生体認証にも対応しており、利用状況などを簡単に確認可能です。

スマホATMを利用できるのはセブン銀行のみですが、即日振込なら全国ほとんどの地方銀行で土日や夜間でも対応しています。

無利息期間が長いだけではなく、利便性も高くてお得さと便利さが両立できるアプリです。

※初回契約日の翌日から無利息が開始

※無利息期間経過後は通常の金利が適用されます

※30日間無利息、60日無利息、180日間無利息の併用は不可です

※Webからの申し込みでご契約額が1~200万円の場合には60日間無利息を選択できます

※Web以外で申し込みされた人は、60日間無利息を選べません

※180日間無利息は契約額1万円~200万円の場合に選択が可能です

ORIX MONEY PERSONAL LOANは完全カードレスで利用できる数少ないカードローン

| アプリのタイプ | 消費者金融 |

|---|---|

| 年齢制限 | 満20歳以上69歳まで |

| 審査 | あり |

| 金利 | 1.5%~17.8% |

| 無利息期間 | なし |

| スマホATM対応 | セブン銀行、ローソン銀行ATMで利用可能 |

ORIX MONEY PERSONAL LOANは、大手5社以外では完全カードレスで利用できる数少ないカードローンです。

セブン銀行とローソン銀行ATMを利用可能で、さらに最大金利も17.8%と低いため、大手5社と一緒に検討すると良いでしょう。

審査も最短60分と、スピード感についても申し分ありません。

オリックスグループの強みを活かして、契約者には以下の優待サービスを用意しています。

| 特典 | 内容 |

|---|---|

| オリックスレンタカー | 基本料金を優待価格で利用可能 |

| オリックスカーシェア | 新規入会で ・ICカード発行手数料無料 ・月額基本料2ヶ月無料 ・3,000円分の時間料金無料×2ヶ月分 |

| 個人向けカーリース | 新規成約でAmazonギフト券2,000円分 |

友達との旅行やドライブデートを考えている人は、ORIX MONEY PERSONAL LOANをいますぐ申し込みましょう。

dスマホローンはドコモユーザーが金利優遇を受けられて申し込みもアプリで完結

| アプリのタイプ | 決済サービス系ローン |

|---|---|

| 年齢制限 | 満20歳以上満68歳以下(申込時) |

| 審査 | あり |

| 金利 | 優遇適用後金利 0.9%~17.9%(実質年率) 基準金利 3.9%~17.9%(実質年率)※2 |

| 無利息期間 | 30日間無利息キャンペーン実施中 ※4 |

| スマホATM対応 | 非対応 |

dスマホローンは、ドコモの対象サービスを利用している人は金利の優遇を受けられます。

金利の優遇を受けられるのは、以下の条件に該当する人です。

| 条件 | 優遇金利 |

|---|---|

| ドコモの回線契約 | -1.0% |

| dカードの契約 | -0.5% |

| dカード GOLDの契約 | -1.5% |

| 前月に1回以上d払い残高払いを利用 | -0.5% |

例えばドコモの回線を契約し、d払い残高払いを月1回以上利用している人は、優遇金利で1.5%となります。

dカードを契約していれば優遇金利は2.0%にアップするため、多くの人は2.0%まで目指すことは可能です。

申し込みはアプリだけで完結し、最短で即日融資※1も可能です。

借入方法はd払い残高へのチャージ※3と銀行振込から選べるため、d払いを頻繁に利用する人はすぐに申し込みましょう。

※1 年末年始は除く。最短で即日の審査は17:00までのお申し込みに限ります。なお、お申し込み状況によっては翌営業日以降の審査となる場合がございます。 即日融資は、システムメンテナンス時間にはご利用いただけません。振り込みの実施タイミングは、ご利用の金融機関により異なります。

※2 ドコモ回線などのご利用状況に応じて、最大で年率3.0%の金利優遇が適用されます。適用条件の詳細はこちらです。

※3 d払い残高をご利用の場合は、d払いアプリのダウンロードやd払い残高の利用登録、および本人確認も必要です。(d払い残高の種別が「現金バリュー」の場合のみご利用いただけます。)

※4 ご契約手続きの完了前までに、本特典への事前エントリーをされた人。特典期間中に初めてdスマホローンをご契約(個々の借入に係る契約を除きます)された人。dスマホローンを契約した日の時点において、dポイントクラブの会員ランクが1つ星~5つ星のいずれかに該当する人(dスマホローンのご契約日以降、対象期間中にdポイントクラブの会員ランクで変動があった場合にも、本特典はdスマホローンのご契約日時点の会員ランクに基づいて実施されます。)

au PAY スマートローンはスマホさえあればauIDで簡単に申し込み可能

| アプリのタイプ | 決済サービス系ローン |

|---|---|

| 年齢制限 | 満20歳以上70歳以下 |

| 審査 | あり |

| 金利 | 2.9%~18.0% |

| 無利息期間 | なし |

| スマホATM対応 | セブン銀行ATMで利用可能 ※2021年1月より借り入れのみ停止中 |

au PAYスマートローンは、au PAYに残高のチャージが簡単にできるほか、振込融資やスマホATMにも対応しているため、目的に合わせて使い分けができます。

au PAYであれば買い物をした際、200円ごとに1Pontaポイントが貯まるため、ポイント分がお得です。

申し込みから借り入れまでスマホだけで完結し、au IDを持っている人は登録情報が自動反映されるため、入力項目が少なくて済みます。

利用限度額は100万円までと低めに設定されているため、必要以上に使い過ぎを防ぎポイントを溜めながら計画的に利用できます。

Fami payはアプリから借り入れも後払いもできる

| アプリのタイプ | 決済サービス系ローン |

|---|---|

| 年齢制限 | 満20歳以上満70歳まで |

| 審査 | あり |

| 金利 | 0.8%~18.0% |

| 無利息期間 | なし |

| スマホATM対応 | 非対応 |

Fami payアプリのファミペイローンは、申し込みから返済までアプリ内で完結できるのが特徴です。

Fami Payへのチャージは即時で反映されるほか、登録した銀行口座に振り込みもできます。

他のサービスと大きく異なる点は、ファミリーマート店頭でも返済できる点です。

余裕のある時は、買い物ついでに追加で返済もできます。

なお、Fami payでは18歳以上で利用可能な翌月払いシステムもあり、チャージ不足でも自動的に翌月払いとして買い物が続けられるため便利です。

翌月にまとめて支払いができる人は、翌月払いサービスのほうが審査もなくスピーディーに利用できます。

LINE Pocket MoneyはLINEアプリ上ですべての手続きが完結可能

| アプリのタイプ | 決済サービス系ローン |

|---|---|

| 年齢制限 | 満20歳から65歳まで |

| 審査 | あり |

| 金利 | 3.0%~18.0% |

| 無利息期間 | 契約当日から100日間、利息をLINE Pay残高でキャッシュバック |

| スマホATM対応 | 非対応 |

LINE Payをよく使う人は、100日間の利息キャッシュバックがあるLINE Pocket Moneyがおすすめです。

特にLINE関連サービスの利用頻度が高い場合、スコアリング審査で限度額や金利に反映され、より好条件でお金が借りられる可能性もあります。

銀行口座への振り込みにも対応していますが、振り込みの場合は借入額が5万円以上必要になり、利用回数は月に最大3回までなど、少し使い勝手が悪い一面もあります。

メインでLINE Payを利用しているのであれば、残高チャージはもちろんのこと、残高から返済も可能なので、問題なく使えるでしょう。

メルペイスマートマネーは独自の審査基準が特徴でアプリから申込完結

| アプリのタイプ | 決済サービス系ローン |

|---|---|

| 年齢制限 | 満20歳~70歳まで |

| 審査 | あり |

| 金利 | 3.0~15.0% |

| 無利息期間 | 最大1ヶ月 |

| スマホATM対応 | 非対応 |

メルペイスマートマネーの審査では、メルペイやメルカリの利用実績も加味して行われるのが特徴的です。

金利や限度額はメルカリでの販売実績や取引実績に応じて決まるので、普段からよくメルカリを使っている人は、有利な条件で借りられる場合があります。

利用実績には販売件数以外にも、取引をした利用者からの評価やトラブルの有無なども考慮されます。

つまりメルカリでのプラットフォーム上の信用が重視されるので、好条件で借りたい人は丁寧な取引に努めましょう。

申し込みはメルカリアプリ内で完結し、会社への在籍確認の連絡もないため安心です。

借り入れ方法は基本的にメルペイ残高へのチャージで、銀行での出金も可能ですが通常1〜2日かかります。

そのため、普段からメルペイやiD決済をよく使う人におすすめです。

また、メルカリに多く出品している人や、他のローンの場合は審査に自信がない人は申し込みましょう。

楽天銀行スーパーローンは銀行アプリから管理が可能

| アプリのタイプ | 銀行カードローン |

|---|---|

| 年齢制限 | 満20歳以上62歳まで(パート、アルバイト、専業主婦は60歳まで) |

| 審査 | あり |

| 金利 | 1.9%~14.5% |

| 無利息期間 | なし |

| スマホATM対応 | 非対応 |

楽天銀行スーパーローンは、楽天銀行アプリ上で必要書類の提出ができ、利用開始後の管理も同じアプリ内で行えます。

銀行アプリなので、アイコンを見られた場合でもローンをしているかどうかバレにくいメリットがあります。

また、振込先が楽天銀行の場合は365日24時間、即時振込に対応しているため便利です。

なお、キャッシュカードが発行されるため郵送物無しにはできないものの、大手コンビニに設置されているATMは手数料無料で利用できます。

楽天銀行スーパーローンの審査は楽天会員のランクに応じた優遇があるので、楽天市場やラクマなどをよく使う人は特におすすめです。

セブン銀行カードローンはスマホATMの手数料が無料でアプリにて借り入れまで完結

| アプリのタイプ | 銀行カードローン |

|---|---|

| 年齢制限 | 満20歳以上満70歳未満 |

| 審査 | あり |

| 金利 | 12.0%~15.0% |

| 無利息期間 | なし |

| スマホATM対応 | セブン銀行ATMで利用可能 |

セブン銀行カードローンは銀行では珍しく、スマホだけで申し込みから借り入れまですべて完結します。

キャッシュカードの発行はありますが、セブン銀行のアプリの「Myセブン銀行」でスマホATMが利用できるので、キャッシュカードの到着を待たずに借り入れができます。

また、消費者金融のスマホATMは利用するたびに手数料はかかりますが、セブン銀行カードローンならいつでも手数料が無料です。

セブン銀行ATMなら全国各地にあるため便利な上に、カードレス取引で手数料なく現金を引き出せる数少ないアプリです。

PayPay銀行カードローンは決済アプリから手続きができる

| アプリのタイプ | 銀行カードローン |

|---|---|

| 年齢制限 | 20歳以上70歳未満 |

| 審査 | あり |

| 金利 | 1.59%〜18.0% |

| 無利息期間 | 初回借入日から30日間 |

| スマホATM対応 | 非対応 |

PayPay銀行カードローンはPayPay銀行の「ローンアプリ」のほかにも、キャッシュレス決済の「PayPayアプリ」からも手続きができます。

金利条件はどちらも同じですが、タイミングによってはPayPayアプリからの申し込みで特典が付いている場合もあるので要チェックです。

PayPay銀行のローンアプリでは、手続きや審査の進捗状況がひと目で分かるだけでなく、事前に返済日をお知らせするプッシュ通知機能があるなど、見やすく使いやすい仕組みとなっています。

PayPay銀行の口座開設は必要ですが、アプリ内での手続きや操作方法が分かりやすく、残高サポート機能などで、未然に残高不足を防げる点が魅力的です。

みんなの銀行ローンはアプリだけで完結して使いやすい

| アプリのタイプ | 銀行ローン |

|---|---|

| 年齢制限 | 20歳以上69歳以下 |

| 審査 | あり |

| 金利 | 1.5%〜14.5% |

| 無利息期間 | なし |

| スマホATM対応 | セブン銀行ATMで利用可能 |

日本初のデジタルバンクとなるみんなの銀行が提供しているローンは、申し込みから返済までアプリですべて完結します。

申し込みに必要な情報は年収だけです。

口座開設からローンの審査まで最短で当日に完了するため、すぐにお金が必要な人は今すぐアプリをインストールしましょう。

お金を借りたいときはBanking画面で「ローン」をタップした後、ドラッグ&ドロップで金額を入力するだけで借りられます。

現金が欲しいときは、セブン銀行でスマホATM取引も可能です。

返済も同じくドラッグ&ドロップでできる上、利息分のみの返済もできるため、余裕ができたときには柔軟に利用できます。

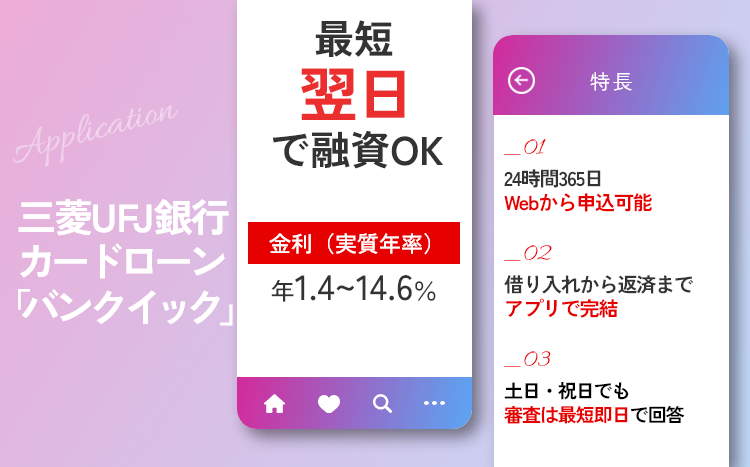

バンクイックは口座開設が不要で専用アプリから借り入れ可能

| アプリのタイプ | 銀行カードローン |

|---|---|

| 年齢制限 | 満20歳以上65歳未満 |

| 審査 | あり |

| 金利 | 年1.4%~年14.6% |

| 無利息期間 | なし |

| スマホATM対応 | 非対応 |

三菱UFJ銀行が提供しているバンクイックは、口座開設不要で申し込みできます。

銀行からの郵送物やメールを受け取りたくない人に、おすすめのカードローンです。

スマホATMには対応していませんが、専用アプリでは利用状況の管理から借り入れら返済まですべての操作ができます。

三菱UFJ銀行と提携ATMを使用する場合は、手数料無料です。

審査も最短で即日に(平日9~21時、土・日・祝日は9~17時)結果が出て、土日も審査を行っているのですぐにお金が必要な人も安心です。

即日で結果を知りたい人は、午前中には申し込みを完了させておきましょう。

三井住友銀行 カードローンはカードレスで利用できて専用アプリから借り入れ可能

| アプリのタイプ | 銀行カードローン |

|---|---|

| 年齢制限 | 満20歳以上満69歳以下 |

| 審査 | あり |

| 金利 | 年1.5%~14.5% |

| 無利息期間 | なし |

| スマホATM対応 | 非対応 |

三井住友銀行 カードローンは、カードレスで利用可能な数少ない銀行カードローンの一つです。

カードレスで借り入れをする場合、SMBCダイレクトか自動融資(バックアップ)を利用できます。

自動融資とは、返済用の口座が残高不足になった場合に、自動で融資が受けられるサービスです。

クレジットカードや公共料金の引き落としのタイミングで、残高不足になりがちな人に向いています。

三井住友銀行のユーザーなら、普通預金のキャッシュカードにローン機能を付けるのがおすすめです。

ローンカードが不要で、三井住友銀行とコンビニのATMで借り入れが可能です。

専用アプリでは、申し込みからSMBCダイレクトの利用まで、一貫して操作できるので、すぐにインストールしましょう。

みずほ銀行カードローンは最大金利が14.0%とカードローンの中でも低い

| アプリのタイプ | 銀行カードローン |

|---|---|

| 年齢制限 | 20~66歳 |

| 審査 | あり |

| 金利 | 年2.0%~14.0% ※住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%〜13.5%です。 |

| 無利息期間 | なし |

| スマホATM対応 | 非対応 |

みずほ銀行カードローンは最大金利が14.0%で、メガバンクが提供しているカードローンの中でも最低水準を誇ります。

「安心できるメガバンクのカードローンに申し込みたいけれど、金利の負担を抑えたい」という人にぴったりです。

普通預金口座の有無に関係なく、申し込みに必要な書類は本人確認書類のみ(限度額50万円以下の場合)でよいため、申し込みのハードルが低いのもポイントです。

口座を持っていない人でも、申し込みと同時に口座開設ができるため余計な手間もかかりません。

ローンカードとキャッシュカードを1枚にできるため、他人にカードを見られてもバレずに安心です。

みずほ銀行ATMなら手数料がずっと無料で、E-netのATMの場合は月3回まで無料で使えます。

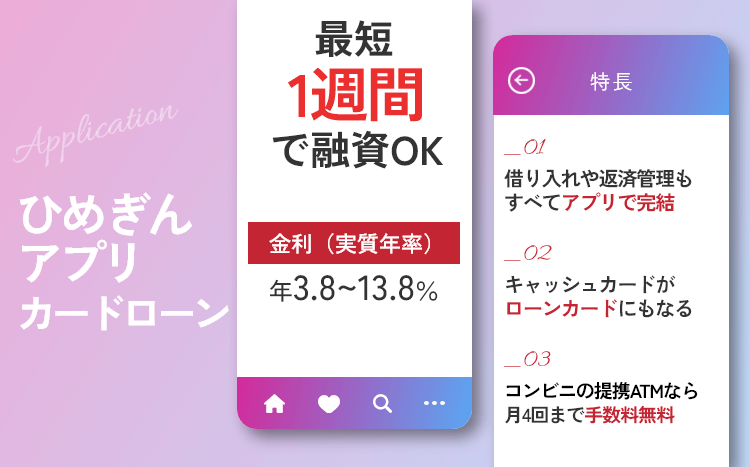

ひめぎんアプリカードローンはキャッシュカードからお金が借りられる

| アプリのタイプ | 銀行カードローン |

|---|---|

| 年齢制限 | 満20歳以上満65歳以下 |

| 審査 | あり |

| 金利 | 3.8%~13.8% |

| 無利息期間 | なし |

| スマホATM対応 | 非対応 |

愛媛銀行が提供しているひめぎんアプリカードローンは、ローンカードの発行はありません。

申し込みと口座開設が同時になっており、発行されたキャッシュカードとローンカードが一体化しているので、管理の手間も増えません。

また、ひめぎんアプリカードローンのウリは、カードレスでも利用できる点です。

借り入れや返済はすべてアプリから申し込み可能なため、キャッシュカードの持ち歩きは不要です。

スマホATMには対応していないものの、キャッシュカードを使えばコンビニATMから現金を引き出せます。

大手コンビニ3社のATMと提携しているため、ひめぎんポイント倶楽部のステージが2以上なら月4回まで手数料が無料です。

ステージ2を達成するもっとも簡単な方法は、ひめぎんU25の口座を開設することです。

25歳までの人は、コンビニATMの手数料を節約したい場合に向いています。

住信SBIネット銀行カードローンはアプリで完結してスマホATMにも対応

| アプリのタイプ | 銀行カードローン |

|---|---|

| 年齢制限 | 満20歳以上満65歳未満 |

| 審査 | あり |

| 金利 | 1.99%~14.79% |

| 無利息期間 | なし |

| スマホATM対応 | セブン銀行、ローソンATMで利用可能 |

住信SBIネット銀行はネット銀行のため、申し込みから返済まですべてがアプリだけで完結できます。

キャッシュカードは発行されるもののローンカードは発行されないので、周りにバレる心配もありません。

銀行カードローンでは数少なく、スマホATMにも対応している点がポイントです。

手数料の無料回数はスマプロランクのステージによって変動します。

スマホアプリの「スマート認証NEO」でログインするだけでランク2を達成できて、月5回まで手数料が無料です。

月5回までなら、たとえ週に1回現金を引き出した場合でも手数料はかかりません。

スマホATMが利用できる銀行カードローンを探している人は、住信SBIネット銀行を今すぐ申し込みましょう。

横浜銀行カードローンはスマホアプリで口座開設できる

| アプリのタイプ | 銀行カードローン |

|---|---|

| 年齢制限 | 満20歳~69歳まで |

| 審査 | あり |

| 金利 | 1.5%~14.6% |

| 無利息期間 | なし |

| スマホATM対応 | 非対応 |

横浜銀行カードローンは、来店不要でスマホアプリから口座開設できます。

スマホアプリ「はまぎん365」をダウンロードすると、24時間いつでもアプリから借り入れ可能です。

はまぎん365の特徴は以下の通りです。

- 銀行取引はアプリで完結

- お金を貯めて管理できる

- ホーム画面を好きにカスタマイズできる

カードローンの借り入れから返済までアプリで完結できるので、仕事や家事が忙しい人でもスキマ時間に手続きできます。

銀行へ行く必要はなく、外出を怪しまれる心配もありません。

横浜銀行カードローンへ申し込むには、以下の地域に住んでいるか勤務している必要があります。

- 神奈川県

- 東京都内

- 群馬県(前橋市・高崎市・桐生市)

該当地域が生活圏の人は、消費者金融より利息をおさえやすいので、積極的に利用を検討しましょう。

はまぎん365アプリはワンタイムパスワードを導入しており、セキュリティ対策も万全。

カードメニューの並び替えや変更など自分の好みにカスタマイズできて、お金に関する情報も配信しているのも魅力の1つです。

返済額や返済日をアプリから確認できるので、返済忘れを防げます。

申し込みはアプリ完結ですが、ローンカードは自宅に郵送されるため、家族にバレる可能性があります。

家族にバレたくない人は、毎日ポストをチェックして誰にも見られる前に封筒を回収しましょう。

封筒を見られても、「口座を開設しただけ」と伝えれば怪しまれません。

横浜銀行カードローンは、配偶者の収入があれば専業主婦でも申し込みできますが、学生は利用できません。

関東エリアに居住・勤務しており、スマホアプリでスマートかつスピーディにお金を借りたい人は、横浜銀行カードローンを選びましょう。

後払いアプリなら審査不要でお金を借りて買い物ができる

後払いアプリはその名の通り、後日利用金額を支払う仕組みのことで、手元に現金がない人でも買い物ができます。

ただし後払いで借りたお金は出金できず、用途は買い物に限られます。

特にバンドルカードは審査や年齢制限もなく利用できるので、カードローンに抵抗のある人や20歳以下の学生に向いているのでおすすめです。

近年は分割決済に対応しているpaidyも急速に普及しており、比較的高額な買い物にも対応しています。

他にもいろいろな後払いアプリがあるため、詳しく見ていきましょう。

バンドルカードは審査や年齢制限なく使えるアプリ

| アプリのタイプ | プリペイドカード ※ポチっとチャージ機能は後払い決済 |

|---|---|

| 年齢制限 | なし |

| 審査 | なし |

| 手数料 | ポチっとチャージ手数料 ・3,000〜10,000円…510円 ・11,000〜20,000円…815円 ・21,000〜30,000円…1,170円 ・31,000〜40,000円…1,525円 ・41,000〜50,000円…1,830円 |

| 支払い方法 | 翌月末までに一括払い |

バンドルカードはVISA加盟店で使えるプリペイドカードのことで、国内をはじめ海外でも利用可能です。

アプリをダウンロードしたあとは、生年月日や電話番号を登録するだけで利用できて、本人確認もありません。

コンビニやネット銀行などからチャージして利用できて、後払い決済を利用したい人は「ポチっとチャージ」の利用も可能です。

ポチっとチャージの申請も氏名や電話番号、SMS認証のみで、ここでも審査はないので、お買い物までがスムーズに進みます。

申込金額によってチャージ手数料は異なりますが、クレジットカード加盟店でほぼ利用できるため、ネットショップだけでなく街中でも利用ができます。

atoneはアプリを利用するたびにポイントが貯まる

| アプリのタイプ | 後払い決済 |

|---|---|

| 年齢制限 | なし |

| 審査 | なし |

| 手数料 | 支払い方法により請求手数料が発生 口座振替…無料 コンビニ(端末、電子バーコード、請求書)…190円 |

| 支払い方法 | 翌月に一括払い |

atoneは簡単な個人情報の入力だけで申し込みができる後払い決済アプリで、利用するたびにポイントが貯まる点が魅力です。

利用できる店舗は拡大されており、コミック配信やアパレル通販、グルメ等さまざまなジャンルのお店で使えます。

支払いで口座振替を選べば手数料もかからないため、お買い物時も余計な費用が発生しません。

セキュリティ対策にも力を入れていて、24時間体制での決済モニタリングや世界基準の認証取得など、サポート体制が整っているのも安心して利用できるポイントです。

Paidy(ペイディ)は3回までの分割が手数料無料になるアプリ

| アプリのタイプ | 後払い決済 |

|---|---|

| 年齢制限 | なし ※ペイディプラスは18歳以上 |

| 審査 | なし ※ペイディプラスへのアップグレード時に審査あり |

| 手数料 | 分割払い利用時、コンビニ支払いを選ぶと1回あたり最大356円の手数料発生 |

| 支払い方法 | 翌月10日までに一括払い ※ペイディプラスにアップグレードで分割3回払いまで可能 |

PaidyはAmazonなど大手ネット通販のほかにも、交通系ICカードやゲームアプリへの課金にも利用できる後払い決済です。

ペイディプラスにアップグレードする場合は年齢制限や審査はあるものの、すべての機能を利用できるようになります。

特に支払いが3回まで分割できるのも大きなメリットで、銀行振込または口座振替を利用すると手数料も無料です。

このほかSHOPLIST限定とはなりますが、支払いが翌月ではなく3か月後に行う「超後払い」機能など、ライフスタイルに合わせて都合の良い支払い方法が選べます。

BANKITのおたすけチャージは少額の借り入れを検討している人におすすめ

| アプリのタイプ | プリペイドカード |

|---|---|

| 年齢制限 | 18歳以上 |

| 審査 | あり |

| 手数料 | 300円/回 |

| 支払い方法 | 翌月に一括払い |

BANKITのおたすけチャージとは、1回の買い物で3,000円または6,000円を借りられるサービスです。

返済日は翌月末までの好きな日付に設定できるため、給料日以降に設定しておけば余裕を持って返済できます。

ただし1回につき手数料が300円かかるので、使いすぎには注意しましょう。

3,000円や6,000円では足りない人は、最大50万円まで使用できるおたすけチャージ+(プラス)も用意されています。

おたすけチャージ+の機能はクレジットカードに似ており、手数料不要での翌月末の支払いや分割払い、10万円までのキャッシングも可能です。

まずはおたすけチャージを使用し、必要に応じておたすけチャージ+に切り換える方法がおすすめです。

B43は家計簿を付けられるから使いすぎ防止になる

| アプリのタイプ | プリペイドカード |

|---|---|

| 年齢制限 | 18歳以上 |

| 審査 | あり |

| 手数料 | ・3,000円〜10,000円…500円 ・11,000円〜20,000円…800円 ・21,000円〜30,000円…1,150円 ・31,000円〜40,000円…1,500円 ・41,000円〜50,000円…1,800円 |

| 支払い方法 | 翌月に一括払い |

家計簿アプリとプリペイドカードが一体になっているB43は、利用しながら家計簿も付けられるため、使いすぎが不安な人にもおすすめです。

買い物で代金が足りないときも「あとばらいチャージ」を使うことで、欲しいものが今すぐ手に入れられます。

チャージ金額は3,000円~50,000円まで余裕があるため、税金の支払いや友人へのプレゼント等、急な出費があった場合も安心です。

さらに精算日は入金日から翌月末までの好きな日付に設定できるので、給料の振込を待ってから支払いが可能です。

お金が手薄になりがちな人は、この機会にB43を利用しながら家計簿を付けて支出を見直してみてはいかがでしょうか。

審査なしアプリで所持品をお金に換えられるのは?

完全に審査不要で利用したい人は、所持品をお金に換えられるアプリがおすすめできます。

所持品をお金に換えられるアプリには、質屋とレンタルの2つあります。

質屋アプリは従来の質屋の機能をアプリ上で利用できるもので、レンタルアプリは自分の持ち物を他人に貸してレンタル料を受け取れるアプリのことです。

自宅に眠っている高級品などがあれば、質屋アプリやレンタルアプリでお金に換えましょう。

CASHARiは自宅にいながら質屋サービスを利用できて所持品をすぐにお金に換えられる

| アプリのタイプ | 質屋 |

|---|---|

| 年齢制限 | 18歳以上 |

| 審査 | なし |

| 手数料 | 査定結果による |

| 支払い方法 | 契約時~2ヶ月後の3回 |

CASHARi(カシャリ)とは、自宅にいながら質屋のサービスが受けられるアプリです。

所持品の写真を撮って送れば査定額が表示され、納得できたら申し込みをします。

セブン銀行のATMかウォレット(GMOあおぞらネット銀行)、または口座振込で代金の受け取りが可能です。

利用期間は原則3か月で、契約時とその後1か月ごとの計3回のリース料を支払います。

店舗型の質屋と異なる点は、お金を受け取った後も査定してもらった所持品を使い続けられることです。

そのためパソコンや愛用しているブランド品などを査定に出しても、これまで通りの生活ができます。

取り扱いジャンルは拡大されており、車を質に入れることも可能です。

また、所持品を売却すれば元金の返済が不要な点は、店舗型の質屋と同じです。

現役で使っている高価な所持品があれば、まずはCASHARiに査定を依頼してみましょう。

Alice.styleは所持品を貸し出してレンタル料をもらえる

| アプリのタイプ | レンタル |

|---|---|

| 年齢制限 | 18歳以上 |

| 審査 | あり |

| 手数料 | 売上金の50% |

| 支払い方法 | 売上から天引き |

Alice.style(アリススタイル)とは、ユーザー同士で所持品の貸し借りをできるサービスのことです。

自分が持っている所持品を貸し出した際に、レンタル料がもらえます。

出品できる所持品は家電や美容用品がメインで、例えばデジカメなら週4,500円程度から出品可能です。

借り手との連絡や商品の発送はAlice.styleが代行してくれるため、初めての人でも安心して利用できます。

Alice.styleはお金を借りるわけではなく稼げるサービスのため、返済を考える必要がない点も気軽に利用できるポイントです。

ただし出品してから貸し出したあと、入金されるまでにタイムラグがあるので、急ぎの人は別の方法でお金を調達しましょう。

お金を借りるアプリと後払いアプリの違いを解説!少額融資アプリの特徴がわかる

お金を借りるアプリと一括りにされていますが、厳密にはお金そのものを借りるアプリと商品代金を後払い決済で支払うアプリにわけられます。

お金そのものを借りるためには、貸金業者として登録された会社や銀行などのアプリを使用するため、利用時の審査はハードルが高い傾向にあります。

一方で後払い決済アプリは、今のところ法律による厳しい決まりはなく、年齢や審査などがゆるい傾向にあるのが特徴です。

それぞれのアプリで少額融資をする方法について、より詳細まで見ていきましょう。

アプリを使って金融機関からお金を借りる

近年ではWebから申し込みをできる金融機関も増えており、特によく知られている大手の場合、お金を借りるアプリのサービスも充実しています。

金融機関から使途自由なお金を借りる場合「カードローン」の利用が一般的です。

大手なら法外な利息を請求されることはまずないため、危険性も最小限です。

金融機関はさらに細かく3つにわけられるため、それぞれの異なる特徴を紹介しましょう。

CMでも有名な消費者金融系アプリ

- プロミス

- アイフル

- レイク

- アコム

- SMBCモビット

- ORIX MONEY PERSONAL LOAN

消費者金融はお金を貸すことに特化した会社のことで、アプリだけで借り入れや返済ができる「スマホATM」に対応している大手も増えてきています。

お金を借りる目的は原則自由になっており、大手なら即日融資が可能で手続きもスピーディーです。

ATMを利用して現金を手に入れられるほか、振込融資は夜間も対応しているなど、お金を借りることに関して充実したサービスが魅力です。

なお、毎月安定した収入があればパートやアルバイトの人も申し込み可能で、成人していれば学生も申し込みできます。

消費者金融に対して怖いイメージを持っている人もいるかもしれませんが、少なくとも大手なら、違法な取り立て等は行っていません。

銀行カードローンのアプリは金利が低め

- セブン銀行カードローン

- PayPay銀行カードローン

- みんなの銀行ローン

- バンクイック

- 三井住友銀行 カードローン

- みずほ銀行カードローン

- ひめぎんアプリカードローン

- 住信SBIネット銀行カードローン

銀行も消費者金融と同様にカードローンを取り扱っていますが、大きく異なる点が2つあります。

1つ目は、銀行のローンは審査の特性上、即日融資が不可能な点です。

どれだけ早くても翌日以降となり、また土日祝日は審査を行っていない銀行もあるため急いでいる人には不向きと言えます。

2つ目は、消費者金融に比べて金利が低く、毎月の返済額も低めに設定されている点です。

早期に返済を済ませれば、借入金額が大きくても支払う利息額は抑えられます。

また、ネットバンク系はコンビニATMの利用手数料が無料のところもあるため、現金取引の頻度が高い人もメリットが大きいと言えます。

消費者金融に比べると審査は厳しい傾向にあり、学生は利用できない銀行もありますが、手数料や金利は節約しやすいと言えるでしょう。

決済サービスアプリは少額融資にも対応している

- ファミペイローン(FamiPay)

- au PAY スマートローン

- LINE Pocket Money(LINE Pay)

- メルペイスマートマネー

- dスマホローン(d払い)

決済サービス系の中にもローンサービスがあります。

消費者金融や銀行と大きく違う点は、それぞれの電子マネーとしてお金を借りられることです。

現金ではなく希望額を電子マネーとしてチャージできるため、電子マネー使用時のポイントを貯められるメリットもあります。

決済サービスの利用に審査はありませんが、お金を借りる機能を利用する際には、別途審査は必要です。

また、現金を借りる場合には、消費者金融や銀行ほど利便性が高くないため、サービスによってはやや不便な場合もあります。

とはいえ、広く普及している決済サービスアプリに関連しているサービスなので、普段の買い物に使うためのお金なら問題ないと言えるでしょう。

限度額も低めに設定されていることが多く、少額融資が希望で借りすぎたくない人にもおすすめです。

学生でも使える後払い決済アプリは審査なしですぐに利用できる

- バンドルカード

- atone

- Paidy

- BANKIT

- B43

後払い決済アプリの最大の特徴は審査不要ですぐに利用できる点です。

年齢制限がないアプリもあり、消費者金融や銀行のローンを利用できない未成年でも利用できます。

後払いは「ツケ払い」などの名称でも周知されていて、ショップ内限定でZOZOやUNIQLOでも採用されている支払い方法です。

後払い決済アプリとは、ネットショッピング等で買い物をする際に利用できて、その月に使った分を翌月にまとめて支払う仕組みのことです。

クレジットカードと違って店側に個人情報もわたらず、プリペイドカードのような特性を持っているため、個人情報の漏洩が心配な人にもメリットがあります。

ただし、お金そのものは借りられないので、買い物以外の使い道でお金が必要な人には向いていません。

お金を稼ぐアプリ!所持品の買い取りや貸し借りでお金を作れるアプリもある

自身の所持品を活用して、お金を稼ぐアプリもあります。

CASHARiは所持品を手放さずにお金を借りられる次世代の質屋アプリです。

店舗に行く必要がなく、毎日使いたい必需品も質に入れられるため、従来の質屋とは異なります。

車も査定に出せるため、まとまったお金が必要な人にもおすすめのアプリです。

所持品を貸し出すことで報酬が得られるAlice.styleは、お金を借りるのではなく稼げるアプリです。

フリマアプリのように一度売ったら終わりではなく、繰り返しレンタルすることでお金を稼げる点が魅力と言えます。

すぐにお金が必要な人には向いていませんが、継続的にお金を稼ぎたい人におすすめのアプリです。

お金を借りるアプリで知っておきたいメリット5選

お金を借りる際には金融機関のアプリが便利ですが、メリットはそれだけに留まりません。

もしも1度だけの利用ではなく今後も継続して利用する予定なら、金融機関ならではのサービスや利便性の高さにも注目しましょう。

ここでは、特に知っておきたいメリットを5つ、解説します。

消費者金融系のアプリなら即日融資にも対応しておりATMで現金引き出しも可能

お金が必要な状況は突然やってきて、すぐにでも現金が欲しい場合も出てきます。

急ぎの場合に銀行は不向きで、決済サービスも現金を手にする点では不便です。

消費者金融なら、土日も現金の即日融資に対応しています。

アプリでお金を借りられる大手消費者金融3社の、申し込みから融資までの最短時間を比較した表は以下の通りです。

| 消費者金融 | 融資までの最短時間 |

|---|---|

| プロミス | 3分※1 |

| アイフル | 18分※2 |

| レイク | 25分※3 |

混み合う曜日や時間帯の場合、上記の時間は厳しいと言えるものの時間単位で急ぎの融資にも対応してくれます。

振り込みまでのスピードも早くその場でお金が借りられる

大手消費者金融の振込融資なら、申し込みから融資までの早さに加えてほぼ24時間体制で、すぐに希望額も振り込まれます。

例えばプロミスでは「瞬フリ」として最短10秒で振り込まれ、楽天銀行スーパーローンなら楽天口座の場合、365日24時間で即時振り込みに対応しています。

深夜のメンテナンス時間には注意しなければなりませんが、口座にすぐお金が入るので、支払いの引き落としが迫っているときなどは特に便利です。

無利息期間のあるローンアプリを利用すると手数料なしも狙える

消費者金融での最高金利は18.0%程度とやや高めに設定されており、例えば1万円を1か月間借りると147円の利息が発生します。

しかし消費者金融の各社で用意されている無利息期間をうまく利用すれば、利息なしでの完済も可能です。

アプリ機能に加えて、無利息期間も用意されている消費者金融3社を比較した結果は以下の通りです。

| 消費者金融 | 無利息期間 |

|---|---|

| アイフル | 契約翌日から30日間 |

| プロミス | 初回利用の翌日から30日間 ※メールアドレスの登録とWeb明細利用の登録が必要です。 |

| レイク | Web申込限定で契約翌日から60日間、または5万円まで180日間(いずれも限度額200万円まで)※ |

無利息期間の長さを重視している人はレイク、お守り代わりに一旦契約だけしておきたい人はプロミスがおすすめです。

カードレス取引対応のアプリならお金を借りていることが周囲にバレにくい

ここまで紹介した消費者金融のアプリは、セブン銀行やローソン銀行などで利用できる「スマホATM」に対応しています。

スマホATMとはキャッシュカード不要でATMを利用できる機能のことで、カードを所持することで周囲にローンの利用がバレるのを防げます。

消費者金融のほかにも、セブン銀行カードローンなどもスマホATMに対応可能で、銀行カードローンはコンビニATMの手数料が無料な場合が多くてお得です。

アプリ利用で長期間の分割返済ができてゆとりある返済計画が立てられる

金融機関のローンにてお金を借りる場合、返済は一括ではなく中期〜長期での分割支払いが利用できます。

毎月の返済額は最低返済額や約定返済額などで支払うべき金額が決まっていますが、毎月の支払いが高額だと家計を圧迫してしまいがちです。

銀行カードローンは毎月の返済額が低い傾向にあり、余裕のある時だけ多めに返済するなど、返済計画を立てやすいメリットもあります。

ただし、複数の金融機関でお金を借りた場合、どんどん毎月の返済額が膨らんでいくため、むやみに借入先を増やさないように意識しましょう。

アプリを使って金融機関からお金を借りるデメリット3選

アプリの簡単操作だけでお金が借りられるなどメリットが目立ちますが、金融機関ならではのデメリットも存在します。

注意しなければならない点は、審査や利息、年齢制限についてです。

よく知らずに利用していると損をする可能性もあるので、どのようなデメリットがあるのかしっかりと把握しておきましょう。

申し込みには年齢制限があるため未成年はアプリでお金は借りられない

お金を借りるサービスでは、ほとんどのところが成人を申込対象としています。

これは未成年は契約を無効にできるため、貸し倒れリスクが過大なためです。

また、年齢制限には未成年だけでなく、上限の設定もあるので注意しましょう。

多くの金融機関で借入可能な年齢を60代〜70歳前後までとしており、一部の消費者金融では80歳まで可能です。

仮に年齢制限となる前に契約できたとしても、対象年齢を超えた時点で新たな借り入れできなくなるので注意しましょう。

お金を借りる場合にはどのような融資アプリでも必ず審査がある

金融機関が提供しているお金を借りるアプリは、貸金業法や銀行法の定めで必ず審査が行われます。

アプリのダウンロード自体は誰でも可能ですが、ローンの申し込みをして審査に通過しないとお金を借りる機能は使えません。

審査は返済能力の有無を慎重に調べられて、限度額も収入に応じた人それぞれに設定されます。

また、勤務先に電話で確認をする「在籍確認」を行うところも多く、これがネックだと感じている人も多いでしょう。

最近は在籍確認を書類審査のみで済ませるところもあり、例えばアイフルの場合は原則として電話での確認がありません。

審査されずに利用できた場合、返済能力以上にお金を借りてしまい、取り返しのつかない事態になりかねないので、お金を借りるなら必須の手続きだと考えておきましょう。

なお、審査不要で融資可能とする業者はヤミ金の可能性が高いため、利用しないよう注意しましょう。

アプリで借りたお金も返済が長引くと利息が膨らむ

アプリで借りたお金は毎月の返済額が少なく、ゆとりある返済計画を立てられますが、それだけで返済を続けると利息が膨大な金額になってしまう場合があります。

特に銀行カードローンの場合は、残高が減った場合に毎月の最低返済額も減る残高スライド返済方式のところが多く、完済までに時間がかかりやすい傾向にあります。

利息は残高に対してかかるため、残高が減るスピードが遅いほど、ずっと高い利息が発生するため注意が必要です。

具体的に、10万円を金利18.0%で借りた際に、12か月で完済する場合と楽天銀行スーパーローンの最低返済額だけで完済する場合を比較しました。

| 毎月の返済額 | 完済までの返済回数/期間 | 総返済額 | |

|---|---|---|---|

| 金利18.0%・支払い回数12回 | 9,167円 | 12回/1年 | 110,011円 |

| 金利14.5%・残高スライド返済 | 2,000円 | 78回/6年6カ月 | 155,376円 |

上記の比較でも明らかなように、返済期間が長引くといくら金利が低くても利息は大きく膨らんでいくため、計画的な追加返済は必要です。

複数の金融機関からお金を借りている人は、おまとめローンの利用がおすすめです。

- 複数の借り入れを一本化できて返済管理をしやすくなる

- 金利が下がる可能性もある

他社から借り入れがあり返済に困っている人は、おまとめローンの利用を検討しましょう。

後払いアプリを使ってお金を借りるメリット4選

後払い決済アプリは、現金を借りることはできませんが、金融機関のアプリよりも融通のきく傾向にあります。

特に収入の安定しない学生にとっては、金欠だけど欲しいものがある場合にもありがたい存在です。

ここでは後払いアプリのメリットを4つ紹介します。

年齢制限のない後払いアプリもある

金融機関のアプリではお金が借りられなかった未成年の人でも、後払い決済アプリなら年齢制限のないものもあります。

例えばバンドルカードなら年齢制限がなく、誰でも利用OKとしているので高校生でも利用可能です。

atoneやPaidyも、登録時に必要なのは電話番号やメールアドレスなど、簡単な個人情報だけなのでダウンロード後すぐに使えます。

融資の審査不要ですぐにアプリが使える

紹介した3つの後払いアプリでは利用開始時に審査がないため、本人確認書類の提出や収入の申告なども必要ありません。

そのため、審査に落ちて利用不可能ということもなく、クレジットカードのような審査待ちもなくすぐに買い物にて利用可能です。

ただし、分割払いなどのプラスアルファの機能を利用したい場合には、書類の提出や審査が必要です。

アプリを使えば欲しい商品もすぐに買える

クレジットカードは翌月に請求がくる点で後払い決済アプリと類似していますが、審査が必要なため申し込み後すぐに買い物はできません。

一方で後払い決済アプリなら登録してすぐに利用できるので、どうしても欲しい商品を逃さずに購入できます。

お金が借りられずクレジットカードも作れない未成年にとっては、後払い決済アプリは金欠時に欲しいものを買える、数少ない手段のひとつです。

後払いアプリは支払い方法によっては手数料がかからない

後払い決済アプリでは利用した金額を、翌月以降にさまざまな方法で支払います。

コンビニで支払ったり口座振替で自動的に支払ったりなど、アプリによって対応している方法は異なりますが、手数料のかからない手段もあります。

お金を借りた場合には利息が発生するので、借りた額以上の返済が必要です。

手数料がかからない返済方法があるのは大きなメリットです。

後払い決済アプリを使ってお金を借りるデメリット

後払い決済アプリは、便利で利用開始までのハードルも低いですが、デメリットや注意が必要な点もあります。

特に未成年は支払いに関する経験値も少ないため、こっそり使いたい場合は細心の注意が必要です。

利用してから困った事態にならないよう、デメリットもしっかり把握しておきましょう。

決済できる範囲はアプリの利用対象内のみ

後払い決済は買い物時に利用できることが前提なので、すぐに現金が必要な場合は持っていてもあまり意味を成しません。

また、アプリごとで利用できるお店やサービスも限られているため、いざ使おうと思ったらアプリの利用対象外だったということもあります。

事前に公式サイトなどで利用できるところを確認し、自分にとって使い勝手のいいところを選びましょう。

翌月以降にまとまった金額が請求される可能性がある

手元にお金がない場合でも買い物をできる手軽さから、利用頻度は高くなりがちです。

しかし、利用した金額が翌月以降にまとめて請求がくることを忘れてはいけません。

後払い決済アプリの場合は基本的に分割で支払えず、一括払いとなります。

万が一支払いに遅れてしまった場合、カードの利用が停止されるだけでなくペナルティで損害金が発生する可能性もあります。

長期支払わなかった場合に弁護士から連絡がくるなど、事態はどんどん悪化するため、翌月一括で支払える分だけ利用するように十分注意しましょう。

誰にもバレずにアプリを使ってお金を借りるポイント

お金を借りていることを周りにバレたくないと思っている人は多いでしょう。

昨今は周りにバレにくいための配慮をしている金融機関も増えていますが、それでも会社によって対応は異なります。

以下では、周りにバレずにお金を借りるためのポイントを3つ解説します。

Webで申し込みができて書類での在籍確認に対応している金融機関を選ぶ

周りにバレたくない人は、在籍確認を電話でするのではなく、書類で行ってくれる金融機関を選択するのがおすすめです。

在籍確認とは、申込者が申告した勤務先で実際に働いているかを確認する審査のことです。

今までは勤務先に電話をかけて確認するのが主流でしたが、昨今は大手消費者金融を中心に社員証や源泉徴収票などの書類で代替するケースも増えています。

職場に電話連絡が発生する際でも、会社名ではなく個人名を名乗る、連絡する時間を調整するなどの配慮をしてもらうことも可能です。

それでも、在籍確認を知っている人が対応した場合には、勘付かれる可能性があります。

何としてでもバレたくない人は、会社に電話での連絡をしない金融機関を選びましょう。

アイコンがバレにくいローンアプリを選ぶ

ローンアプリのアイコンが、周りから見られた場合にバレにくいかも重要です。

何かの拍子に友達やパートナーにスマホの画面を見られた際、ローンアプリだとわかるアイコンはバレてしまう可能性があります。

最もバレない方法は、専用アプリのインストールがいらないローンです。

通常のサービスと同じく、アプリ内でローンを利用できるのは以下の通りです。

- Fami payローン(ファミマアプリ)

- LINE Pocket Money(LINE)

- メルペイスマートマネー(メルカリ)

- 楽天銀行スーパーローン(楽天銀行)

- セブン銀行カードローン(セブン銀行)

- みんなの銀行ローン(みんなの銀行)

- みずほ銀行カードローン(みずほダイレクト)

- ひめぎんアプリカードローン(ひめぎん)

- 住信SBIネット銀行カードローン(NEOBANK)

普段使っているアプリ内でローンの利用が完結すれば、スマホの画面を見られてもバレないため安心して利用できます。

アプリで借りたお金の返済は振り込みではなくスマホATMを活用する

アプリで借りたお金を返済するときは、振り込みではなくスマホATMを活用するのもおすすめです。

振り込みで返済した場合、通帳に返済した履歴が残るためです。

家族に通帳を見られた際にバレるのが心配な人は、スマホATMにも対応しているアプリを使いましょう。

スマホATMにも対応しているローンは、以下の9つです。

- プロミス

- アイフル

- レイク

- アコム

- SMBCモビット

- ORIX MONEY PERSONAL LOAN

- au PAY スマートローン

- セブン銀行カードローン

- 住信SBIネット銀行カードローン

通帳に返済の履歴が残っても気にしない人は、この点について考慮する必要はないです。

ギフト券を売って現金化するアプリは要注意

Amazonなどのデジタルギフト券を購入したあと、アプリ内でギフト券を売って現金を得る方法もあります。

購入の際はクレジットカードや携帯電話のキャリア決済を利用して、すぐに転売をして急ぎで現金を手に入れられる「現金化」という方法です。

法律的に違法ではないものの、クレジットカードや携帯電話の利用規約違反になる可能性も高く、換金率も決して良いほうではありません。

例えば「モバテン」というアプリの場合、Amazonギフト券の換金率は初回で82.0%、2回目以降はおよそ70%です。

初回でも金券1万円分の換金に対して手数料として1,800円、2回目以降は約3,000円必要になる計算です。

この記事で紹介した、どのアプリよりも手数料が高いことがわかるでしょう。

このようなアプリは運営元の情報が不確かなことも多く、安全性には不安な点が残ります。

お金を取り扱うアプリを利用する場合は、個人情報の流出などリスクの有無も冷静に判断する必要があります。

お金を借りるアプリを選ぶときは利用条件や支払方法をしっかり確認しよう

お金を借りるアプリのなかには、後払い決済を利用して審査不要で利用できるものもあります。

金融機関のアプリは審査が必要になるものの、申し込みから最短1時間以内でお金を借りることもできます。

アプリを使えば気軽にお金を借りられますが、必ず返済が必要な点は留意しなければなりません。

長期間支払いが遅れてしまうと、今後クレジットカードを作成しにくくなったり、車などのローン審査も通りにくくなったりするため、十分に注意しましょう。

それぞれのアプリの利用条件などをしっかりと確認し、自分に最適なお金を借りるアプリを選びましょう。